https://dspinosatpecon.blogspot.com/2012/11/programa-economico-del-8n.html

Programa Económico del 8N

Por Ricardo Aronskind

1) Libertad cambiaria

2) Libertad de precios

3) Libertad comercial

4) Eliminación de las distorsiones impositivas

5) Reducción de la carga fiscal

6) Reducción del gasto público

7) Reducción de la inflación

8) Arreglo con los acreedores externos

9) Acuerdos de libre comercio

10) Creación de clima de negocios

Traducción al castellano:

1) Venta libre de dólares baratos por parte del estado hasta agotar las reservas, para todo uso.

Resultado: incremento de la fuga de capitales provenientes de la evasión impositiva. Reaparición de la especulación cambiaria como actividad central de la economía. Si se terminan las reservas, mega-devaluación, y aumento generalizado de precios, con brusca caída salarial y aumento del desempleo. Enriquecimiento de los tenedores de dólares y empobrecimiento del país.

2) Eliminación de todo tipo de regulación, indicación o presión oficial para contener el alza de los precios.

Resultado: Alza generalizada de precios, por las dudas, y porque “todo sube”. Contracción de la demanda y de la actividad económica. Quiebra de pequeñas empresas.

3) Eliminación de toda restricción a las importaciones. Tiene que entrar de todo, incluidos productos suntuarios, para el sector ABC1. Apertura importadora “al mundo”.

Resultado: Si no alcanzan los dólares para importar productos imprescindibles, e insumos para la producción, o se reduce la producción, generando una recesión, o hay que pedir préstamos en el exterior. Comienza nuevamente el endeudamiento externo.

4) Reducción o eliminación de las retenciones. Eliminación del impuesto al cheque.

Resultado: desfinanciamiento del estado y ultra-rentabilidad para el sector agrario exportador. Si le faltan recursos al estado, que reduzca el gasto público. Si eso genera recesión y desempleo, mejor, porque eso tranquiliza las presiones salariales. Mejoramiento del “clima de negocios”.

5) Bajar los impuestos a las ganancias, a la renta presunta, a los bienes personales y a la propiedad inmobiliaria.

Resultado: más riqueza en manos de los ricos, menos ingresos para el estado, y por lo tanto menos capacidad de hacer políticas públicas. Si quiere seguir gastando, el estado tendrá que pedir préstamos externos. Para conseguir esos préstamos, tendrá que arreglar con los fondos buitres y el club de París. Los desembolsos que exigen reducirán fuertemente las reservas del Banco Central, y volverán al gobierno fácilmente presionable por los sectores financieros. Mejoramiento del “clima de negocios”.

6) Reducción del gasto público: corte drástico de subsidios a la energía y el transporte; reducción de los planes de obras públicas; congelamiento de las asignaciones universales por hijo y las jubilaciones. Despido de personal del estado nacional, provincial y municipal.

Resultado: brusco incremento de la pobreza, la indigencia y el desempleo. Fuerte aumento de la conflictividad social y la violencia. Contracción del mercado interno. Quiebras en el sector productivo y en la comercialización. Mejoramiento del “clima de negocios”.

7) Corte del crédito a la producción y el consumo, y de la expansión monetaria. Incremento de la tasa de interés doméstica.

Resultado: drástico desfinanciamiento al sector productivo y comercial. Caída de las ventas y contracción de la actividad económica. Recesión e incremento del desempleo. Se reduce modestamente, pero continúa, el aumento de precios. Mejoramiento del “clima de negocios”.

8) Se aceptan plenamente todos los reclamos de los acreedores del país, en las condiciones y plazos que establezcan.

Resultado: drástica reducción de las reservas y estallido de corridas cambiarias y bancarias. Se vende el resto de las reserva sin poder frenar las corridas. Cierre y caída de bancos. Colapso de la actividad económica. Argentina es elogiada “en el mundo”. Devuelven la Fragata Libertad. Mejoramiento del “clima de negocios”.

9) Argentina firma un tratado de libre comercio unilateral con Estados Unidos, otro con la Unión Europea, y otro con China.

Resultado: desaparición de la industria nacional e incremento de la desocupación estructural al 30% de la población. Flexibilización laboral extrema para el resto. Se deteriora dramáticamente la seguridad en las grandes ciudades. Aumenta el gasto en seguridad privada. En los shoppings se consigue “de todo”. Argentina es elogiada “en el mundo”. Mejoramiento del “clima de negocios”.

10) El gobierno acepta todas las peticiones de los empresarios locales y externos, y de los organismos financieros internacionales. Desmantela los organismos de regulación y control, y recibe sin condiciones toda inversión en el país. Elimina la restricción a la compra de tierras por parte de extranjeros. Libre remisión de utilidades.

Resultados: incremento exponencial del lavado de dinero proveniente de actividades criminales de todo el planeta. Ingreso masivo de capital especulativo, que sirve para financiar la fuga de capitales y las remesas de utilidades del capital extranjero. Si algún dólar queda, sirve para incrementar el valor de la moneda local, favoreciendo las importaciones y deteriorando la capacidad exportadora. Inversión de firmas multinacionales en recursos naturales, que son exportados en bruto al resto del planeta. Argentina es elogiada “en el mundo”. Mejoramiento del “clima de negocios”.

lunes, 26 de octubre de 2020

Algo escrito en 2012....para la memoria....

martes, 29 de septiembre de 2020

Nociones sobre lavado de dinero

https://www.argentina.gob.ar/justicia/lucha-contra-el-lavado-de-dinero

Este artículo lo puede ver en este link: Los diez métodos más utilizados para lavar dinero en la región

Qué es el Lavado de Activos?

Es la operación mediante la cual se busca dar apariencia de legalidad a recursos provenientes de actividades ilícitas (no solo del narcotráfico), es decir, las organizaciones criminales buscan ingresar dinero proveniente de su actividad ilegal al sistema financiero, a través de diversas transacciones ocultando así el origen y trayectoria de los recursos.

¿Qué es Financiación del Terrorismo?

El que legalmente se preste para proveer, recolectar, entregar, recibir, administrar, aportar, custodiar o guardar fondos, bienes o recursos para promover, organizar, apoyar, mantener, financiar o sostener económicamente a grupos armados al margen de la ley.

¿Cuáles son algunas de las actividades ilícitas que son fuente de Lavado de Activos?

- Delincuencia Organizada.

- Secuestro.

- Trata de personas.

- Extorsión.

- Tráfico de armas.

- Contrabando.

- Terrorismo y Financiamiento al Terrorismo.

- Enriquecimiento Injustificado.

- Peculado.

- Robo.

Descubre el ranking de los 15 peores paraísos fiscales del mundo

https://blog.oxfamintermon.org/descubre-el-ranking-de-los-15-peores-paraisos-fiscales-del-mundo/

¿Sabías que la economía mundial está al servicio de un 1 % que acumula más riqueza que el 99% restante? El entramado mundial de paraísos fiscales agrava esta desigualdad, al permitir que una minoría privilegiada de grandes empresas y grandes fortunas muevan fácilmente su dinero para no pagar los impuestos que les corresponden.

Estos impuestos que no se pagan por la fuga de dinero hacia paraísos fiscales suponen menos recursos públicos para políticas sociales como la sanidad, la educación, la protección social y la cooperación.

[cta_hubspot id=15595]

¿Sabemos qué lugares son estos paraísos fiscales? El mero conocimiento de su existencia puede ser el punto de partida para aumentar nuestra presión ciudadana hacia nuestros gobiernos.

Los 15 peores paraísos fiscales del mundo

Varios países en el mundo ofician como paraísos fiscales para ayudar a las empresas a evadir sus responsabilidades tributarias. A continuación citamos los 15 paraísos fiscales más agresivos del mundo, teniendo en cuenta su falta de transparencia, los privilegios fiscales injustos y la ausencia de cooperación en iniciativas contra la evasión y la elusión de impuestos, según el informe Guerras Fiscales de Oxfam. Veámoslos:

1. Islas Bermudas

Las Islas Bermudas no aplica impuestos sobre los beneficios, dividendos o ingresos. Los no residentes pueden comprar y vender acciones sin que esto suponga el pago de impuestos por dichas operaciones.

2. Países Bajos

Es un destino en el que confluyen muchas de las fortunas europeas. Desde allí evitan el pago de impuestos y luego se trasladan a otros lugares, por ejemplo, las Antillas Holandesas. Después de esto es difícil seguir su rastro.

3. Singapur

Muchos lo consideran como el destino que en el futuro acogerá los capitales que ya no vayan a Suiza. Las tasas tributarias en ese país no superan el 20% y no existen los impuestos a las ganancias de capital.

4. Luxemburgo

Se convirtió en paraíso fiscal en la década de los años 40 del siglo pasado, cuando un grupo de banqueros liberales se estableció allí con total libertad. Hoy día es otro de los destinos de los grandes capitales europeos.

5. Hong Kong

Su posicionamiento como paraíso fiscal se remonta a hace solo un par de décadas atrás. Es altamente atractivo para inversores por la estabilidad política y económica y sus medidas liberales. Garantiza un alto secreto bancario.

6. Bahamas

En estas islas del Caribe operan más de 250 bancos y sociedades fiduciarias de cerca de 25 nacionalidades. Además, el dólar que circula en este país tiene el mismo valor que el dólar estadounidense.

7. Barbados

Es considerado un lugar idóneo para las sociedades offshore, pues supone numerosas ventajas incluso frente a las empresas que decidan operar allí.

8. Islas Vírgenes

Este grupo de islas ofrece facilidades para la creación de empresas. Al formar parte del territorio británico de ultramar, es un destino que goza de estabilidad, confianza y equilibrio político y financiero.

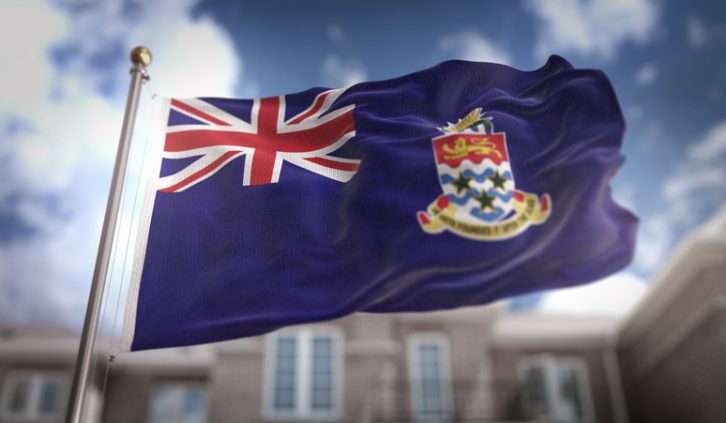

9. Islas Caimán

La gran mayoría de las sociedades que operan desde estas islas son sucursales o filiales de los 50 mayores bancos del mundo. Ninguna de ellas está obligada a presentar sus movimientos financieros anuales.

10. Suiza

Este país centroeuropeo gestiona cerca del 25% del capital extranjero que no declara impuestos en sus respectivos países. Tras la firma de varios acuerdos, entre ellos uno con la Unión Europea, el año pasado renunció al secreto bancario que había mantenido durante décadas.

11. Irlanda

Irlanda garantiza beneficios fiscales para las grandes firmas y una legislación laxa en materia laboral. Su impuesto a las sociedades ronda el 12,5%, el más bajo toda la zona euro.

12. Curazao

Al pertenecer a la zona euro, es uno de los paraísos fiscales más atractivos del mundo. No cobra impuestos corporativos, aunque sí el 5% sobre los dividendos. Para poder operar allí, las empresas deben tener al menos tres empleados en la isla.

13. Chipre

Esta pequeña isla del sur de Europa funciona como paraíso fiscal gracias a que muchas de sus empresas asumen el rol de encubrir a otras provenientes de terceros países con el fin de pagar menos impuestos.

14. Jersey

Ubicada a medio camino entre Francia y Reino Unido, esta pequeña isla entra en la categoría de paraísos fiscales al administrar más de 220.000 millones de libras en depósitos y otros 221.000 en fondos.

15. Mauricio

La isla de Mauricio, ubicada en el sureste de África, cobra apenas el 3% por el impuesto de sociedades y el 15% por los ingresos que provienen del extranjero. Además, las empresas que operan allí tienen la facilidad de hacerlo también en otros países como China, India, Luxemburgo o Tailandia.

¿Relacionabas todos estos lugares con su condición de paraíso fiscal? Desde Oxfam Intermón hemos puesto en marcha la campaña No al Escaqueo contra la evasión y elusión fiscal donde solicitamos al Gobierno español que:

- Impulse una Ley contra la Evasión y Elusión Fiscal que contribuya a cerrar todos los resquicios de la elusión fiscal, Combata el secretismo financiero y obligue a las grandes compañías a informar sobre dónde operan y qué impuestos pagan

- Ponga en marcha un registro público que revele quiénes son los verdaderos propietarios de las empresas

- Apoye la creación de un organismo fiscal mundial que represente a todos los países y que controle que las grandes corporaciones pagan lo que les corresponde, donde les corresponde

Qué se considera un paraíso fiscal y cuáles son los países que se consideran como tales?

Los imaginamos lugares repletos de palmeras, playas de aguas cristalinas, un sol resplandeciente los 365 del año y gente con una sonrisa perenne en su boca. Pero no todos son así. Hablamos de los paraísos fiscales, esos lugares en los que no es necesario que brille el sol para que sean muy ventajosos en lo que a pagar impuestos se refiere.

Porque un paraíso fiscal es un territorio o Estado cuya principal característica es que aplica un régimen tributario muy beneficioso para sus ciudadanos, es decir, que tiene unos impuestos bastante bajos (e incluso inexistentes en algunos casos). Pero eso no es todo, porque no solo sus habitantes pueden beneficiarse de esta laxitud fiscal, sino que también pueden hacerlo las empresas extranjeras no residentes pero que registren allí su domicilio.

Aquí es donde radica el principal problema, porque muchas personas abren una empresa en un paraíso fiscal con el único propósito de eludir o evadir impuestos en sus países de residencia, así como de beneficiarse del secreto bancario que en estos impera. Pero para poder identificar a los verdaderos países fiscales, vamos a ahondar en el asunto.

¿Qué es un paraíso fiscal?

Además de lo comentado anteriormente, para saber qué Estado se puede considerar como tal, la Organización para la Cooperación y el Desarrollo Económico (OCDE) ha establecido cuatro características básicas:

La legislación del país no impone tributos o solo los impone de forma nominal.

Falta de transparencia.

Las leyes vigentes no permiten el intercambio de información fiscal con otros países.

Se permite a los residentes beneficiarse de rebajas impositivas a pesar de que no desarrollen allí su actividad.

Además, otra característica de muchos de ellos es que a menudo conviven dos regímenes fiscales diferentes: uno normal para los ciudadanos de a pie y empresas locales, que pagan regularmente sus tributos; y otro para las empresas extranjeras, que son las que se benefician de las rebajas citadas.

Para llevar a cabo todo este sistema de ventajas y secretismo, los países no actúan solos, sino que se valen de entidades como bancos, consultorías, bufetes de abogados y asesores fiscales que conocen todos los vericuetos de la legislación fiscal. Son estas entidades quienes precisamente crean esas famosas empresas pantalla o interpuestas que vemos en las noticias para practicar la evasión fiscal. Es decir, en torno a los paraísos fiscales existe todo un entramado empresarial que se lucra de estas ventajas impositivas.

Organizaciones como la OCDE luchan desde hace años por acabar con estos paraísos o, al menos, hacer que compartan la información fiscal que se les requiere desde otros estados cuando se están investigando casos de fraude fiscal. Poco a poco se van consiguiendo resultados, pero aun queda mucho camino por recorrer…

¿Qué países se consideran paraísos fiscales?

Aunque depende del organismo o país pueden variar, la OCDE, de nuevo, tiene una lista con los integrantes del selecto club de los paraísos fiscales:

Andorra

Anguila

Antigua y Barbuda

Curazao

Aruba

Bahamas

Baréin

Belice

Bermudas

Chipre

Dominica

Gibraltar

Granada

Guernsey

Islas Cook

Isla de Man

Islas Caimán

Islas Marshall

Islas Turcas y Caicos,

Islas Vírgenes Británicas

Islas Vírgenes de los Estados Unidos

Jersey

Liberia

Liechtenstein

Luxemburgo

Maldivas

Malta

Mauricio

Mónaco

Montserrat

Samoa

San Cristóbal y Nieves

San Marino

San Vicente y las Granadinas

Santa Lucía

Seychelles

Vanuatu

Como puede verse, muchos están cerca de nosotros y no son precisamente paraísos, como Andorra y Gibraltar, aunque estos dos se incluyen dentro del grupo que trabaja para colaborar estrechamente en materia fiscal con otros estados. Si bien en este listado están los lugares a los que muchos se llevan sus negocios y dinero para tener que evitar pagar lo que les corresponde realmente.